به گزارش پایگاه خبری تحلیلی رادار اقتصاد به نقل از فرهیختگان؛ براساس صورتهای مالی منتشرشده، ۶۳ شرکت تولید کالا و خدمات که در رتبهبندی بهترین شرکتهای ایران در سالهای اخیر قرار دارند، چیزی حدود ۹۲ هزار میلیاردتومان سپرده بانکی در قالب سرمایهگذاریهای کوتاه و بلندمدت بانکی دارند. این میزان از سپرده بانکی به اندازه مجموع سرمایه بیش از نیمی از شرکتهای فعال در بازار بورس تهران است. رکود پول در حسابهای بانکی اگر از سوی اشخاص حقیقی باشد که شروع کسبوکار برای آنها مشکل بوده، چندان تعجبی ندارد اما وقتی برترین شرکتها و بنگاههای کشور که باید انواع و اقسامی از سرمایهگذاریهای جدید، راهاندازی خط تولید و... را در دستورکار خود قرار دهند، چشمانتظار سود سپردههای بانکی خود نشستهاند، باعث شگفتی است. براساس نرخ میانگین سود سپردهها میتوان برآورد کرد که شرکتهای مورد بررسی در یک سال اخیر بیش از ۱۵ هزار میلیاردتومان سود سپرده از سیستم بانکی دریافت کردهاند. ابهام اینجاست که این رقم بالغبر ۱۵درصد از مجموع سود این شرکتها بوده است. فکرش را کنید که برترین شرکتهای کشور بخش جالبتوجهی از سود سالیانه خود را از سود سپردههای بانکی به دست میآورند. در لایحه بودجه ۱۴۰۱ برای اولینبار معافیت مالیاتی شرکتهای حقوقی از سود سپردههای بانکی لغو شده است، که قطعا تاثیرات گسترده بر ادامه وضع سپردههای این شرکتها دارد و در پایان این گزارش مزایا و تبعات احتمالی این تصمیم و تاثیرگذاری آن بر اقتصاد کلان و بهخصوص بازار بورس مورد بررسی قرار گرفته است.

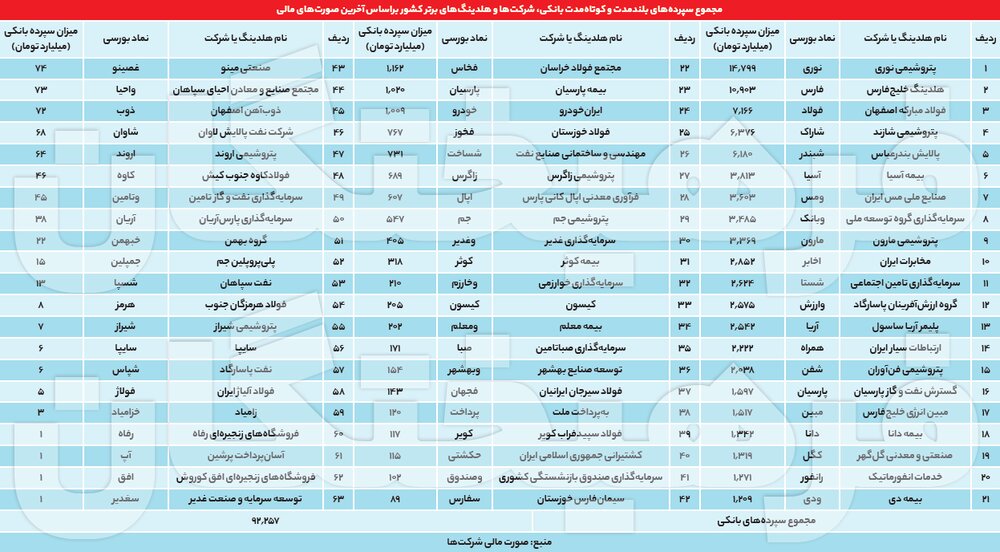

۶۳ شرکت برتر ۹۲هزار میلیاردتومان سپرده بانکی دارند

براساس آمارهای بانک مرکزی حجم نقدینگی در پایان مهرماه به ۴۲۲۷ هزار میلیاردتومان رسیده که رقم جالبتوجهی در قیاس با حجم تولید ناخالص داخلی و همچنین حجم این متغیر در سالهای گذشته است. همانطور که میدانید نقدینگی از مجموع سکه و اسکناس در جیبها و خانهها و پولی که بهصورت سپرده در بانکها وجود دارد (شبهپول) تشکیل شده و از قضا ترکیب آن در سلامت یک اقتصاد بسیار موثر است. بهصورت تاریخی در ایران بین ۷۷ تا ۸۰درصد نقدینگی را سپردههای غیردیداری موجود در حسابهای بانکی تشکیل میدهد که خود آن نیز به حسابهای سرمایهگذاری کوتاهمدت، بلندمدت و قرضالحسنه تقسیم میشود. براساس آخرین آمارها ۱۱۶۸ هزار میلیاردتومان از نقدینگی بهصورت سپردههای کوتاهمدت و ۱۹۰۰ هزار میلیاردتومان نیز در قالب سپردههای بلندمدت در بانکها جا خوش کردهاند.

به باور اقتصادی ادامه حجم بالای سپردهها در بانکها اولا مانع از سرمایهگذاری در فضای کسبوکار شده و در درجه دوم نیز ترازنامه بانکها برای پرداخت سود این نوع حسابها تحت فشار قرار خواهد گرفت. البته سیستم بانکی بر پایه این حجم از سپردههای بلندمدت بانکی، اقدام به خلق اعتبارات و... کرده که عدم دسترسی به آن نیز بانکها را با چالشهای جدی کمبود منابع روبهرو خواهد ساخت. نکته جالب در این موارد حجم بالای سپرده بانکی شرکتها و بنگاههای برتر تولیدی در ایران است که بررسیهای «فرهیختگان» از حدود ۶۰ شرکت از حجم بالغبر ۹۲ هزار میلیاردتومانی سپردههای بانکی این شرکتها حکایت دارد. درواقع اگر مقداری پول توسط اشخاص حقیقی که توانایی راهاندازی کسبوکار نداشتهاند، در بانکها پارک شود، چندان تعجبآور نخواهد بود اما وقتی ۶۰ شرکت برتر کشور براساس آخرین صورتهای مالی خود اقدام به انجماد ۹۲ هزار میلیاردتومان بهصورت سپرده در حسابهای کوتاه و بلندمدت بانکی میکنند، جای تعجب دارد. بسیاری بر این باورند که سپردهگذاری پول در بانکها درنهایت منجر به پرداخت اعتبارات از سوی بانکها شده و مجدد پول به عرصه تولید و تامین مالی برمیگردد اما این موضوع نهتنها با کارکرد جدید نظام بانکی در خلق پول که اصلا بر پایه سپردهها نبوده، در تضاد است بلکه با آمارهای تامین مالی از سوی سیستم بانکی نیز همخوانی ندارد. براساس آمارهای بانک مرکزی عمده اعتبارات بانکی در جهت سرمایه در گردش بنگاهها پرداخت شده و خبری از خط تولید جدید، سرمایهگذاری جدید، خرید تکنولوژی، افزایش ظرفیت انسانی و... در کار نیست.

۱۴ هزار میلیارد سود سپرده ۶۴ شرکت در یک سال

براساس جدول مشاهده میشود که ۶۴ شرکت برتر ایران براساس آخرین صورتهای مالی خود چیزی حدود ۹۲ هزار میلیاردتومان سپرده بانکی دارند که این سپردهها عمدتا در قالب سرمایهگذاریهای کوتاهمدت یا بلندمدت در صورتهای مالی ذکر شده است. با این فرض که این شرکتها بهصورت سالانه به ازای سپردههای بانکی خود ۱۵درصد سود دریافت میکنند، به این نتیجه خواهیم رسید که سیستم بانکی در یک سال اخیر به این ۶۳ شرکت چیزی حدود ۱۴ هزار میلیاردتومان سود پرداخت کرده است. همه اینها درحالی است که عمده این شرکتها در برآوردهای خود از ظرفیت بالای تولید و تکنولوژی صحبت میکنند و گاه حتی نبود اعتبارات و سرمایههای لازم را بهانهای برای عدم افزایش خطهای تولید میدانند اما این درحالی است که همین شرکتها بهدلیلی که بخشی از آن به نااطمینانی فضای کسبوکار برمیگردد، سرمایههای خود را به جای فعالیت مولد در حسابهای راکد بانکی نگه داشته و سود آن را دریافت میکنند.

پتروشیمی نوری ۱۴ هزار میلیاردتومان سپرده بانکی دارد

بررسی جزئیتر سپردههای بانکی شرکتها نشان میدهد که پتروشیمی نوری، هلدینگ خلیجفارس و فولاد مبارکه اصفهان به ترتیب حدود ۱۵ هزار میلیاردتومان، ۱۱ هزار میلیاردتومان و ۷۱۶۶ هزار میلیاردتومان سپرده در قالب حسابهای کوتاهمدت و بلندمدت بانکی خود دارند که برابر با سرمایه نیمی از کل شرکتهای بورسی است. این شرکتها که درحالحاضر طرحهای تولیدی متعددی در دست ساخت دارند، معلوم نیست چگونه و دقیقا با چه هدف اقتصادی این میزان از سرمایه را در بانکها بهصورت راکد نگه داشتهاند. البته در کنار این شرکتها نیز، پتروشیمی شازند، پالایش بندرعباس، بیمه آسیا، صنایع ملی مس ایران، سرمایهگذاری گروه توسعه ملی، پتروشیمی مارون، مخابرات ایران، سرمایهگذاری تامین اجتماعی، گروه ارزشآفرینان پاسارگاد و پلیمر آریا ساسول، هرکدام مبلغی بین ۲۵۰۰ تا ۳۶۰۰ هزار میلیاردتومان سپرده دارند که در رتبههای بعدی قرار گرفتهاند. در انتهای جدول برخی شرکتها مبالغی بین یک تا ۱۰ میلیاردتومان سپرده دارند که بهصورت انفرادی جالبتوجه نبوده اما مجموع آنها قطعا میتواند به اندازه سرمایه کافی و وافی شروع یک کسبوکار متوسط باشد. براساس لایحه بودجه ۱۴۰۱ برای اولینبار سود سپرده اشخاص حقوقی مشمول مالیات میشود که باید دید در اینصورت باز هم این شرکتها تمایلی برای سرمایهگذاریهای اینچنینی در بانکها دارند یا خیر.

۵ اثر مثبت روی اقتصاد و بورس

درصورت نهاییشدن این بند پیامدهایی متوجه اقتصاد کلان و همچنین بازار سرمایه خواهد بود که اهمیت بیشتری از نرخ گاز و نرختسعیر (مواردی که در روزهای اخیر در رسانهها موردتوجه بوده است) دارد. در ادامه به پنج مورد از ابعاد مثبت این تصمیم میپردازیم: ۱- مالیات از سود سپردههای بانکی یکی از اقسام مالیات در دنیاست که کشورهای زیادی مبادرت به دریافت آن میکنند. همانطور که گفته شد در ایران براساس ماده (۱۴۵) قانون مالیاتهای مستقیم سود سپردههای بانکی از پرداخت مالیات تا بهحال معاف بوده است. معافیت مالیاتی سپردهگذاری در شرایطی برقرار است که بخش واقعی اقتصاد ملزم به پرداخت مالیات است که نتیجه آن جذابیت بیشتر سپردهگذاری درمقایسه با سرمایهگذاری در بخش تولید و خدمات شده است. براساس گزارش مرکز پژوهشهای مجلس در سال ۹۸، بین کشورهای عضو گروه۲۰ صرفا در عربستان سعودی سود حاصل از سپردهها معاف از مالیات است و در سایر کشورها بهنحوی مشمول مالیات است. همچنین براساس بررسی انجامشده در وزارت امور اقتصادی و دارایی از ۸۴ کشور موردبررسی، تنها در سه کشور سود سپرده اشخاص حقوقی و در ۱۴ کشور سود سپرده اشخاص حقیقی از پرداخت مالیات معاف است. بنابراین اگر این بند منجر به هدایت اعتبارات و بهکارگیری سپردهها در فعالیتهای مولد اقتصادی باشد، میتواند به موجهشدن بسیاری از پروژههای سرمایهگذاری در بخش واقعی اقتصاد کمک کند. ۲- براساس صورتهای مالی شرکتهای بورسی، اکثر شرکتها، هلدینگها و بنگاههای بزرگ بهصورت سالانه از طریق سود سپردههای بانکی درآمد بسیار زیادی را شناسایی میکنند. در برخی موارد درآمد حاصل از سود سپرده بانکی در حد درآمدهای عملیاتی یا سایر سرمایهگذاری شرکتها بوده است. بهعنوان مثال هلدینگ شستا در سال ۹۹ حدود دوهزارو۶۲۳ هزار میلیارد تومان سپرده بانکی داشته و این مقدار برای فولاد مبارکه سپاهان ۵۱۳ میلیارد تومان بوده است. پیرو همین مساله یکی از مزایای احتمالی اخذ مالیات از سود سپردههای بانکی حقوقیها؛ افزایش تمایل فعالان اقتصادی به استفاده از منابع داخلی شرکت (Internal Finance) یا منابع شخصی برای تامین مالی فعالیتها و کاهش تقاضای تسهیلات از بانکها باشد. ۳- به نظر میرسد صندوقهای سرمایهگذاری کماکان از معافیت مالیاتی سپردهها برخوردار باشند و با فرض اینکه حتی چند درصد از سپردههای بانکی به سمت این صندوقها بیاید میتوان رشد بالایی هم برای صندوقها و هم بازار بورس متصور بود. البته برای قضاوت درمورد این مساله زود است اما درصورت اجراییشدن این بند، صندوقهای سرمایهگذاری نقش ویژهای را بازی خواهند کرد. ۴- این تصمیم باعث تغییر در سبد دارایی اشخاص حقوقی و زمینهسازی برای رشد بازار سرمایه و ایجاد بازار گسترده برای اوراق مالی دولتی (بهویژه در شرایطی که انتشار اوراق دولت افزایش پیدا کرده است) خواهد شد. درواقع کاهش نرخ بهره موثر منجر به تغییر نظر سپردهگذاران حقوقی خواهد شد و بخشی از آنها برای فرار از پرداخت مالیات در شرایطی که نرخ بهره حقیقی منفی است (نرخ سود بانکی از تورم پایینتر است)، سرمایهگذاری در بازار سرمایه را ترجیح خواهند داد. بنابراین درصورت قطعی شدن این بند، ورود پولهای حقوقی و رونق بازار دور از ذهن نخواهد بود. ۵- مانده سپردههای ریالی و ارزی بانکها در پایان شهریور سال جاری بیش از ۴۶۰۰ هزار میلیارد تومان بوده است که با کسر ذخایر قانونی حدود ۴۰۰هزار میلیارد تومانی تقریبا ۴۲۰۰هزار میلیارد تومان خواهد بود. با توجه به صورتهای مالی شرکتهای بورسی میتوان برآورد کرد که بیش از ۴۰ درصد سپردهها متعلق به اشخاص حقوقی است که با فرض نرخ سود سپرده با میانگین ۱۸درصد و نرخ مالیاتی ۲۵درصد، درآمد مالیاتی این حکم برابر ۴۰ هزار میلیارد تومان خواهد بود. تنها چالش این درآمد، طولانی بودن سررسید سپردههای بانکی است که درآمد از این محل را عملا تا سال ۱۴۰۲ به تعویق میاندازد.

۳ مخاطره و ۲ پیشنهاد

با وجود موارد مطرح شده این تصمیم همزمان چالشهای بزرگی را خلق خواهد کرد که آنها را در سه مورد مرور میکنیم: ۱- بهصورت تقریبی بیش از ۱۷۰۰ هزار میلیارد تومان از سپردههای بانکی به اشخاص حقوقی برمیگردد. قاعدتا تبدیل این سطح از سپرده (شبهپول) به پول ممکن نیست و باید مراقب ورود سپردههای بانکی به بازارهای موازی و در نتیجه اخلال در این بازارها بود. درواقع با ادامه بیثباتی و نااطمینانی در فضای تولید این احتمال وجود دارد که اشخاص حقوقی بهجای بخش مولد به سفتهبازی در بازارهای غیرمولد سوق پیدا کنند. ۲- زمانی که سرمایهگذاران (حقوقیها) مجبور باشند بخشی از سود خود را بهعنوان مالیات به دولت پرداخت کنند، قطعا از سیستم بانکی تقاضای نرخ سود سپرده بالاتر خواهند کرد و این موضوع باعث افزایش بهره تسهیلات خواهد شد، از طرفی سیستم بانکی با کاهش منابع پایدار خود مواجه شده و توان تسهیلاتدهی آنها نیز تحلیل خواهد رفت. ۳- یکی از راهحلها این است که بانکها صندوقهای سرمایهگذاری درآمد ثابت را بهعنوان نماینده خود درنظر بگیرند و با استفاده ابزاری از آن طریق اقدام به دریافت سپردهها کنند. درواقع سپردهگذاران سپردههای خود را در صندوقهای سرمایهگذاری قرار خواهند داد و این صندوقها نیز مجبور به سرمایهگذاری بیش از ۶۰ درصد آن سپردهها در بانکها خواهند بود. این موضوع هزینه تجهیز منابع در سیستم بانکی را بالاتر خواهد برد. تا اینجا پنجمورد مزایا و سهمورد مخاطرات مالیات بر ۱۷۰۰ هزار میلیارد تومان سپرده بانکی اشخاص حقوقی ذکر شدهاند. پرواضح است این موضوع پیچیدگیهای زیادی دارد اما برای کاهش آثار منفی این تصمیم به دو پیشنهاد اکتفا میکنیم؛ ١- برای سال اول و شروع طرح، نرخ مالیات پایین باشد و ۲- برای جلوگیری از سیل ورود سپردههای بانکی اشخاص حقوقی به بازارهای موازی غیرمولد همچون بازار مسکن، بازار ارز، طلا و سکه و رمزارزها و... نیاز است دولت و مجلس در اجرایی کردن پایه مالیاتی «مالیات بر عایدی سرمایه» و بهویژه بر فعالیت غیرمولد شرکتهای حقوقی اهتمام جدی داشته باشند.

۴۰درصد سپردههای بانکی برای شرکتهاست

براساس لایحه بودجه ۱۴۰۱ کل درآمد مالیاتی کشور حدود ۵۳۲ هزار و ۴۵۰ میلیاردتومان درنظر گرفته شده که این مقدار نسبت به ۳۲۹ هزار و ۸۳۹ میلیاردتومان درآمد مالیاتی سال جاری رشد ۶۱درصدی را نشان میدهد. از این مقدار یعنی از ۵۳۲ هزار و ۴۵۰ میلیاردتومان درآمد مالیاتی سال آینده، نزدیک به ۱۳۵ هزار میلیاردتومان آن را اشخاص حقوقی یا همان شرکتهای دولتی و خصوصی پرداخت خواهند کرد، که این میزان مالیات اشخاص حقوقی رشد ۱۲۶درصدی نسبت به سال ۱۴۰۰ دارد. اما یکی از نکات جالبتوجه بودجه، بند «ض» تبصره ۶ بوده که در روزهای اخیر کمتر تاثیر آن بر اقتصاد کلان و خاص بازار سرمایه مورد بررسی قرار گرفته است. این بند از تصمیمهایی است که کلیات اقتصاد را تحتتاثیر قرار خواهد داد و همچنین بازار بورس نیز درگیر آن خواهد شد. براساس این بند سود سپرده اشخاص حقوقی مشمول مالیات میشود و درواقع معافیت بند ۲ ماده ۱۴۵ قانون مالیاتهای مستقیم برای اشخاص حقوقی در این بودجه حذف شده است. طبق بند ۲ ماده ۱۴۵ قانون مالیات؛ سود یا جوایز متعلق به حسابهای پسانداز و سپردههای مختلف نزد بانکهای ایرانی یا موسسات اعتباری غیربانکی مجاز تابهحال از پرداخت مالیات معاف بوده که در بودجه ۱۴۰۱ این مورد لغو خواهد شد. بنابراین اینطور به نظر میرسد که دولت قصد دارد بخشی از منابع مالیاتی سال آینده را از همین بند تامین کند. برای درک اهمیت موضوع کافی است تصور کنیم آنگونه که مرکز پژوهشهای مجلس در سال ۱۳۹۸ برآورد کرده، از کل سپردههای بانکی کشور حدود ۴۰درصد آن برای اشخاص حقوقی است.

نظر شما